Po „žatve“ investorov v roku 2021 prišiel rok 2022 so silnou korekciou na finančných trhoch, ktorá bola spôsobená aj vplyvom neočakávaných udalostí. Najmä vojna na Ukrajine a následná búrka na trhu s energetickými komoditami zatočili s inflačnými plánmi centrálnych bánk. Na jej skrotenie museli vynakladať úsilie v podobe agresívneho rastu úrokových sadzieb. To zlikvidovalo vidiny investorov na nadpriemerné zisky a naopak, prišiel najhorší rok pre akciovo-dlhopisového investora v histórii.

TÝŽDEŇ V SKRATKE

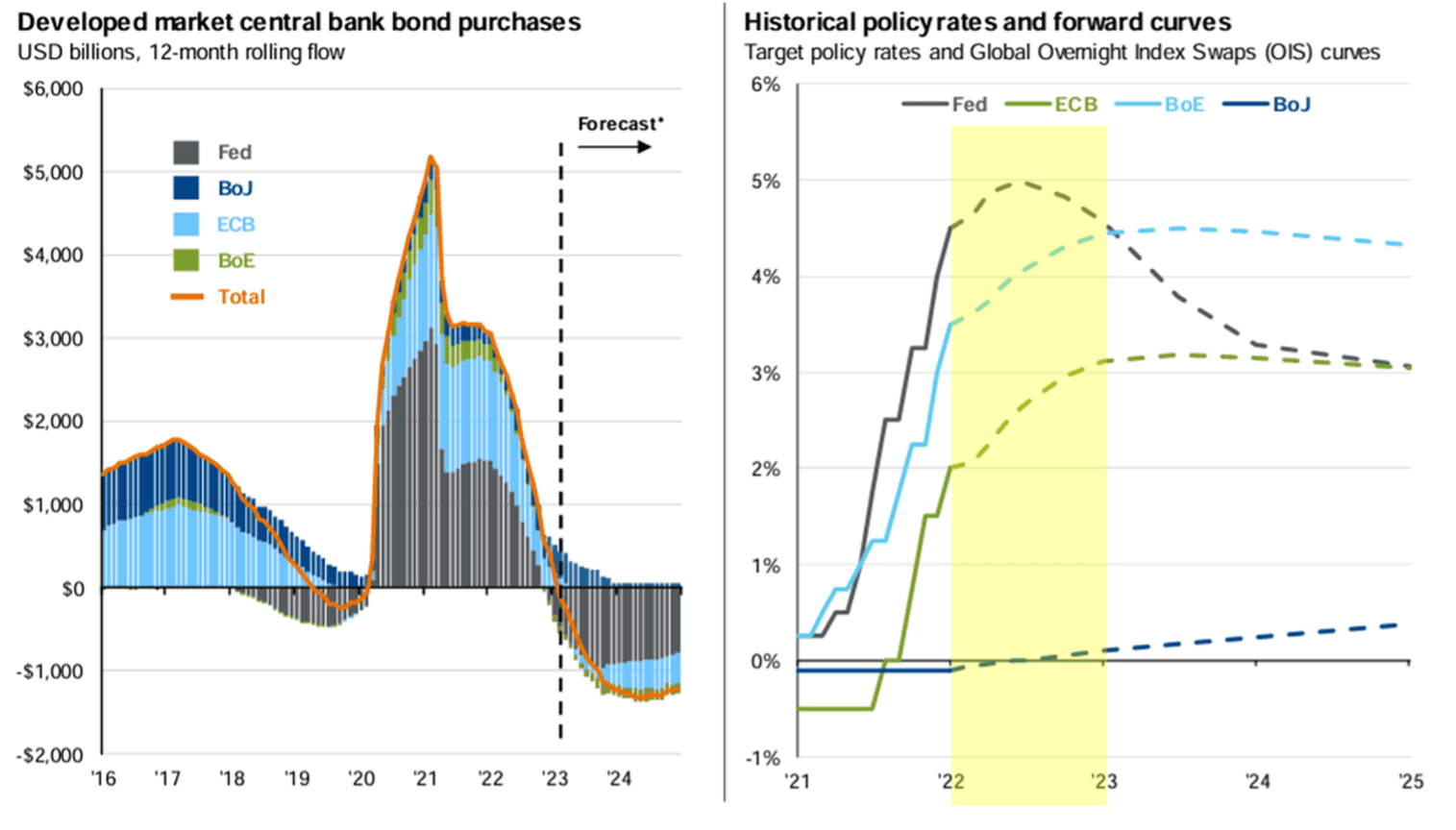

V USA máme aktuálne sadzbu na 4,5 % a trhy očakávajú koncom prvého kvartálu 5 %. V EÚ je sadzba 2,5 % a podľa analytikov reportujúcich svoje odhady spoločnosti Bloomberg sa očakáva, že sa do konca Q1 dostaneme na 3,5 %. Takže viac práce čaká ECB. Tá neskôr začala a ani si nemôže dovoliť tak masívny nárast ako Fed kvôli vysoko zadlženým štátom periférie eurozóny.

Ak by nastal pozitívny scenár a inflácia by začala prudko padať, je možné, že by mohol byť rast sadzieb jemnejší. Základný scenár je však ten, že sa bude pokračovať v raste sadzieb minimálne do leta tohto roku a bude sa upravovať len tempo rastu v závislosti od prichádzajúcich ekonomických dát. Nehovorí sa však o zmene trajektórie menovej politiky, ktorá je v súčasnosti silno reštriktívna a sťahuje peniaze z obehu, čím brzdí dopyt a následne aj infláciu. Prvé úspechy už táto politika dosiahla na opačnej strane Atlantiku, keď inflácia klesá piaty mesiac v rade. Z úrovne 9 % poklesla na 6,5 %. V EU vidíme pokles len druhý mesiac po sebe z maximálnych 10,6 % na 9,2 %. Na pozitívne účinky menovej politiky ECB si teda budeme musieť ešte chvíľu počkať.

Graf 1: Projekcie vývoja úrokových sadzieb centrálnych bánk (vpravo) a ich bilancií (vľavo); Zdroj: JP Morgan

ZAUJALO NÁS

Do hry sa dostane bázický efekt, ktorý by mohol tempo ďalšieho rastu výrazne stlačiť nadol. Pri bázickom efekte hovoríme o tom, že výsledné medziročné tempo rastu cien vychádza z výpočtu, v ktorom je väčší menovateľ. Neznamená to návrat k pôvodným cenám. S vysokou pravdepodobnosťou sa tovary a služby nevrátia na ceny spred roka.

Denné menu nebude stáť opäť napríklad päť eur, ale stále napríklad osem. No ak budeme porovnávať napríklad november 2023 s novembrom 2022, môže sa stať, že inflácia bude prakticky nulová alebo blízka cieľu centrálnej banky (2 %), lebo v novembri minulého roku už stálo denné menu tých spomínaných osem eur.

Výborne to ilustruje priložený graf amerického cenového indexu. Vidíme, že index je už prakticky 6 mesiacov po sebe stabilný. Jediné, čo sa mení, je menovateľ. Ak by sa ceny nezmenili a index by v júni 2023 ostal na 297,71 a porovnáme to s júnom 2022, kedy bola hodnota 296,31 zistíme, že medziročná inflácia by bola len 0,5 %; lebo ceny sa prakticky medziročne nezmenili. Z tohto dôvodu môže inflácia v USA už pred letom dosiahnuť ciel centrálnej banky, ktorá môže postupne zmierniť rétoriku ohľadne ďalšieho rastu sadzieb.

Graf 2: Cenový index USA zdroj: tradingeconomicsa

OČAKÁVANÉ UDALOSTI

Nový týždeň začne pozvoľne. V pondelok je v USA sviatok Martina Luthera Kinga Jr., takže americké burzy budú zatvorené a bude chýbať značná časť likvidity. V ten istý deň budú zverejnené dáta čínskeho HDP za 4Q 2022 a priemyselnej produkcie. V stredu uvidíme výsledky inflácie z eurozóny, ktorá sa očakáva na 9,2 %. Ide už o druhý odhad, ktorý by mal toto číslo len potvrdiť.

Záver týždňa bude sprevádzaný dátami z US realitného trhu, keď uvidíme počet vydaných stavebných povolení a predaje existujúcich domov, ktoré by mali naznačiť kondíciu tamojšieho realitného sektora. Začala už aj výsledková sezóna za 4Q, kedy firmy reportujú výsledky za posledný štvrťrok. Budúci týždeň budú reportovať výsledky veľké americké banky ako JP Morgan, Goldman Sachs, ale aj firmy ako Procter&Gamble či Netflix.