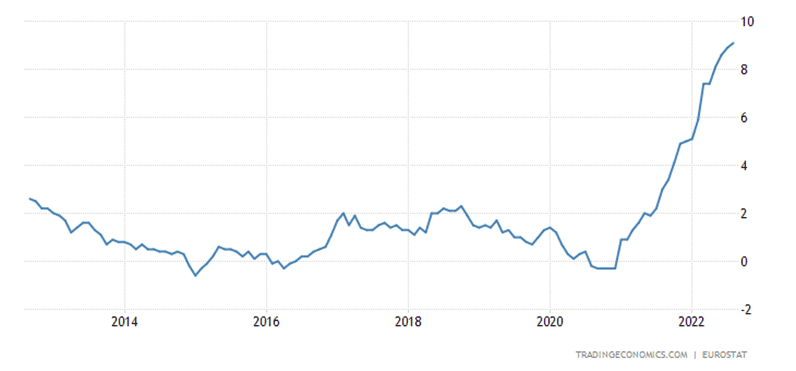

Aj naďalej sledujeme nárast inflácie v Eurozóne, avšak o niečo pomalšie, ako očakáva trh. Tento týždeň boli zverejnené výsledky za august a trhy nepotešili. Pravdepodobne nás bude čakať pokračovanie agresívneho zvyšovania sadzieb.

TÝŽDEŇ V SKRATKE

Na dočasne vyššej inflácii by nebolo nič zlé, ak by bola ťahaná agregátnym dopytom. Spomalenie ekonomiky je možné docieliť nárastom úrokových sadzieb, čo upraví inflačné očakávania, zároveň ochladí dopyt po nových peniazoch- pretože tie sa v ekonomike stanú drahšími- a inflácia začne klesať. To je scenár, ktorý sa má odohrať v Spojených štátoch a Fed robí pre to adekvátne kroky v podobe rázneho zvyšovania sadzieb. Čo ale starý kontinent?

Viac ako polovica medziročnej inflácie je zapríčinená rastom energií a potravín, nie samotným silnejším agregátnym dopytom.

Medziročná inflácia dosahuje 9,1 %, pričom očakávané augustové číslo bolo na úrovni 9,0 % a 4,3 % tvorí jadrová inflácia – teda tovary a služby a zvyšných 4,8 % je inflácia spôsobená rastom cien energií a potravín. Teda viac ako polovica medziročnej inflácie je zapríčinená rastom energií a potravín, nie samotným silnejším agregátnym dopytom. Práve komoditná kríza a nedostatok surovín tlačí na rast cien. Ale tu rast úrokových sadzieb nemusí pomôcť, pretože sa jedná o stranu ponuky – ponuky komodít – a to ECB nijak neovplyvní rastom sadzieb. Napriek tomu ich bude musieť začať zvyšovať podobne ako v USA. Prečo? Pretože Fed má v súčasnosti sadzby na úrovni 2,5 % a do konca septembra ich plánuje zvýšiť na 3,25 %. ECB má zasa sadzby na úrovni 0,5 % a ak by ich ponechala na súčasnej úrovni- diferenciál medzi sadzbami v USA a v Európe by viedol k ďalšiemu oslabovaniu eura, čo vytvára inflačné tlaky, pretože importy zo zahraničia sa predražujú.

Jednoducho povedané, aj keby ECB chcela zvyšovať sadzby neagresívnym spôsobom, zrejme bude musieť držať krok s USA, pretože čím je diferenciál vyšší, tým väčší problém to môže znamenať pre euro. Spočiatku sa v EÚ hovorilo o raste sadzieb v priebehu septembra o 0,25 %, no dnes sa už koketuje s myšlienkou o 0,75 % na najbližšom zasadnutí. ECB sa tak dostáva do patovej situácie- nech urobí čokoľvek- prinesie to problémy. Ak úrokové sadzby nenavýši, inflácia sa viac zakorení. No ak sa ECB rozhodne úrokové sadzby zvýšiť, južné krídlo Európy sa dostane pod tlak, pretože ich dlhy sa predražia.

Graf 1: Vývoj celkovej inflácie v Eurozóne

zdroj: Trading economics

ZAUJALO NÁS

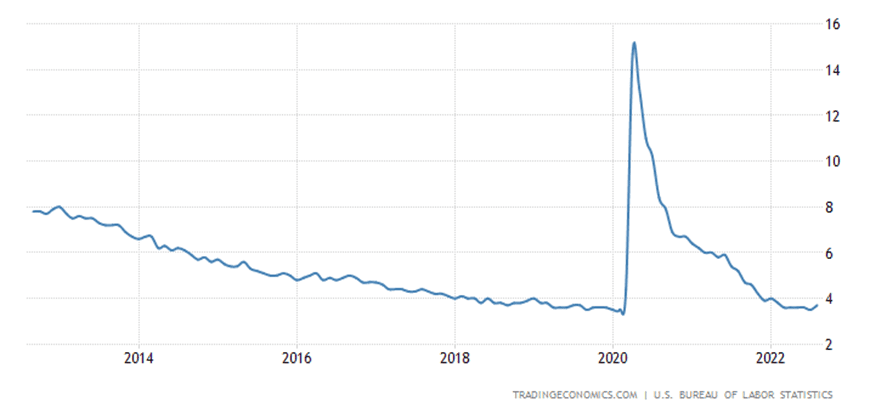

Dlho očakávané zhoršenie amerického trhu práce pravdepodobne začalo. Zvyšovanie sadzieb od začiatku roka si zatiaľ nevyžiadalo „žiadne obete“ v podobe zhoršeného trhu práce. Ten šliapal na plné obrátky a na jedného nezamestnaného v USA čakali 2 voľné pracovné pozície. Vývoj v posledných mesiacoch sa však začal zhoršovať. Čoraz viac sa hovorilo o možnosti recesie či raste nákladov pre firmy a zdražení úverovania. To je dnes už realitou a firmy začali odkladať svoje expanzné projekty, utlmovať rozširovanie kapacít a vytvárajú si zásoby na horšie časy. Došlo k výraznému poklesu prírastkov novo-otvorených pracovných pozícii. A taktiež už začína dochádzať aj k prvému prepúšťaniu. Nezamestnanosť v USA stúpla z 3,5 % na 3,7 % za posledný mesiac, čo predstavuje prvý nárast nezamestnaných od covidového prepúšťania v marci 2020. Očakávame, že sa jedná len o začiatok celého zhoršenia trhu práce a predpokladáme rast nezamestnanosti na úroveň aspoň 6 %, kým sa úplne spomalí agregátny dopyt a tlak na infláciu v USA. Do tej doby v USA príde o prácu približne 5 mil. ľudí.

Graf 2: Vývoj americkej nezamestnanosti

zdroj: Trading economics

OČAKÁVANÉ UDALOSTI

Nový týždeň prinesie hlavne zasadnutie ECB, od ktorého sa očakáva rast sadzieb o 0,75 %, čím sa základná úroková sadzba dostane na úroveň 1,25 %. To sa premietne naprieč všetkými sadzbami v Eurozóne- od hypoték cez spotrebné úvery, až po pôžičky pre firmy. Očakáva sa, že týždeň začne pozvoľne, pretože v pondelok budú v USA zatvorené trhy kvôli sviatku – Dňu práce. Pozornosť investorov sa tak bude sústrediť na štvrtkové zasadnutie ECB.