V čase nízkych úrokových sadzieb veľa šikovných Slovákov využilo príležitosť a refixovali si hypotéky na realitných investíciách, aby si čo najdlhšie udržali nízke náklady na splátkach hypoték. S odstupom času a s pohľadom na aktuálne úrokové sadzby sa ukazuje, že urobili výborné rozhodnutie.

Dnes je na trhu situácia opačná. Sadzby sú vysoko a náklady na dlh sa predražujú. Doba nepraje novým dlžníkom. Na strane druhej – súčasné prostredie je až veľmi prívetivé k ľuďom, ktorí si v minulosti tvorili úspory a chcú ich dnes investovať. Majú totiž príležitosť zafixovať si výnosy na niekoľko rokov dopredu.

Sadzby do budúcna pôjdu dole, možnosť fixácie je tak časovo obmedzená

V USA prebieha zvyšovanie sadzieb už prakticky posledný rok a pol. Sadzby sa za toto obdobie postupne vyšplhali až na súčasných 5,5 %. Aktuálne je inflácia v USA na úrovni 3 %, čo už je len kúsok od cieľa dvoch percent.. Avšak poslednému vývoju inflácie pomáhal bázicky efekt (štatistika výpočtu inflácie), ktorý by sa mal v nasledujúcich mesiacoch vytratiť a inflácia by tak mohla mierne stúpnuť. Dôležité bude o koľko. Preto si Fed necháva otvorené „zadné vrátka“ a vo svojom komentári zdôraznil, že sa bude rozhodovať meeting-by-meeting. Teda na každom zasadnutí nezávisle a na základe v tom čase aktuálnych dát z ekonomiky.

Nateraz sa zdá, že súčasná výška sadzieb by mala byť dostatočne reštriktívna na to, aby sa inflácia v strednodobom horizonte vrátila k dvom percentám. Je dôležité zdôrazniť, že súčasné sadzby nie sú pre Fed dlhodobo udržateľné a budú takto vysoko len po nevyhnutnú dobu. Podľa Fedu je úroveň dlhodobo optimálnych sadzieb medzi 2 – 3 %, nie aktuálnych 5,5 %. Preto je predpoklad, že s dosiahnutím inflačného cieľa začnú sadzby postupne klesať na podporu hospodárskeho rastu. Trh očakáva, že do konca roka 2024 sadzby poklesnú minimálne o jeden percentuálny bod zo súčasných úrovní. Očakávajú sa 4 zníženia po 0,25%. Už v druhom kvartáli 2024 môžeme vidieť prvé.

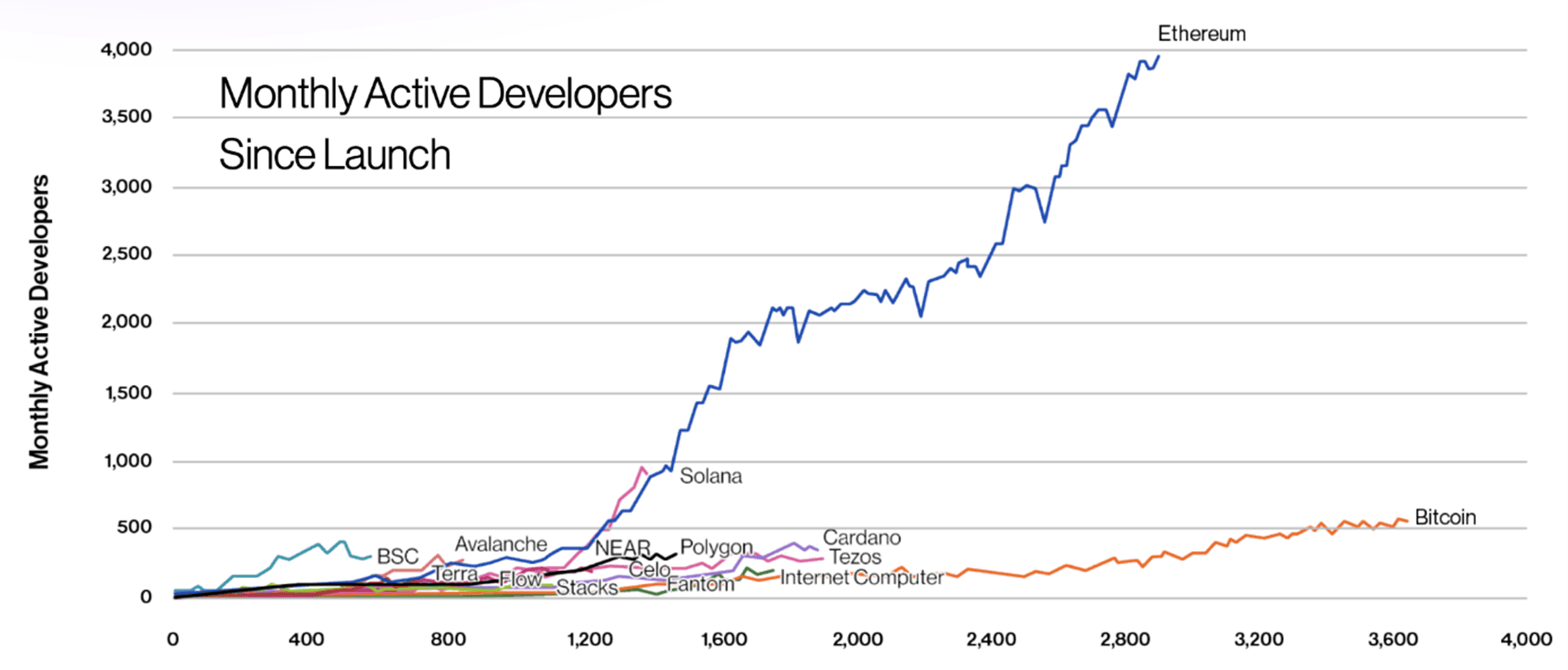

Graf 1: Očakávaný vývoj sadzieb podľa aktuálnych ekonomických výsledkov (USA), zdroj: Bloomberg

V eurozóne je sadzba 4,25 %. Je to nevýhodné pre dlžníkov, ale výhodné pre sporiteľov

ECB, rovnako ako Fed, naposledy rozhodla o ďalšom navýšení úrokových sadzieb o 0,25 %. Základná sadzba preto dosahuje 4,25 %. Inflácia postupne klesá z minuloročných maxím, ktoré boli v eurozóne nad 10 %, na aktuálnych 5,5 %. Liečba vyššími úrokmi sa javí byť úspešná. Základná sadzba centrálnej banky je kľúčová pre celú ekonomiku. Od tejto sadzby sa odvíjajú úroky naprieč celou ekonomikou. Sú od nej závislé úroky na spotrebných úveroch, na hypotékach aj na úveroch pre firmy.

Keď základná sadzba rastie, cudzie zdroje požičiavané z banky sa stávajú drahšími, pretože na úrokoch musia subjekty – domácnosti, firmy aj štát platiť viac. Na strane druhej, tí, ktorí vytvárajú úspory, získavajú aj vyššie sadzby na bežných účtoch, termínovaných vkladoch či dlhopisoch, do ktorých investujú. Toto prostredie je síce nevýhodné pre dlžníkov, ale je výhodné pre sporiteľov.

Počas posledných 10 rokov boli úrokové sadzby veľmi nízke. To malo pozitívny vplyv na dlžníkov, pretože mohli získať úvery za nižšie úroky. Sporitelia však strádali, pretože ich úspory neprinášali vysoké úroky. Dnes sa karta obrátila. Sadzby sa zvýšili a treba povedať, že aj v prípade ECB sa zvýšili viac, ako je dlhodobo udržateľné. Hlavným dôvodom je, že inflácia vyskočila príliš vysoko a je nevyhnutné viac „šliapnuť na inflačnú brzdu“.

Opäť platí, že aj v prípade ECB je dlhodobo očakávaná úroková sadzba na úrovni 2 – 3 %, nie aktuálnych 4,25 %. Preto sa ukazuje, že okno príležitostí fixácie vyšších výnosov bude mať len obmedzené trvanie. Dnes sa dajú na dlhopisoch fixovať výnosy 6,5 -7,5 % ročne po dobu štyroch rokov. To predstavuje hrubý výnos od 27 % do 30 % za 4 roky. Ak inflácia klesne na očakávané 2-3 percentá, výnosy úspor sa môžu pohybovať na zaujímavej úrovni aj po zohľadnení inflácie. Akonáhle začnú sadzby opäť klesať, začnú klesať aj výnosy na dlhopisoch.

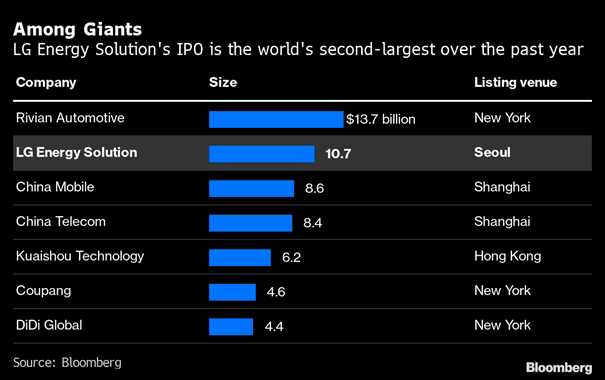

Graf 2: Očakávaný vývoj sadzieb podľa aktuálnych ekonomických výsledkov (eurozóna) – spodná sadzba (depozitná) zdroj: Bloomberg

Profitujte z aktuálneho stavu na trhoch

Tým, že centrálne banky zvýšili sadzby v ekonomike, negatívne sa to premietlo na dopyte po úveroch. Vidíme to denne – hypotéky zdraželi, realitný trh sa zasekol, úvery sú drahšie a dopyt po nich klesá. Na druhej strane, má to aj pozitívny efekt. Rast úrokových sadzieb vytlačil nahor aj výnosy na korporátnych dlhopisoch.

Pred niekoľkými rokmi sme na Slovensku mali korporátne dlhopisy s výnosmi okolo 3 – 5 %, dnes sa to posúva do pásma okolo 6 – 8 %. Takéto sadzby však nevydržia večne. Akonáhle sa ekonomika ochladí a inflácia sa vráti viac k cieľu dvoch percent, centrálne banky budú postupne sadzby znižovať, čo opäť zníži aj sadzby na korporátnych dlhopisoch. Tento scenár sa už dnes vo svete očakáva. Aj preto je aktuálne obdobie ideálnou príležitosťou, ako si zafixovať výnosy na určité obdobie dopredu.

Ak takýto typ produktu vyhovuje vašim investičným preferenciám a stratégii, radi vám ho pomôžeme zaradiť do vášho portfólia. Na výber máme od krátkodobého investovania s atraktívnym výnosom až po riešenia, ktoré vám zafixujú výnosy až na 4 roky dopredu.

Pre viac informácií prosím kontaktujte svojho konzultanta alebo nám napíšte mail na info@across.sk.