Globálne akciové trhy zaknihovali vlani zisk takmer 20 % a v prípade USA a Európy sme sa dostali k 25 % p.a. Globálne dlhopisové trhy boli deformované uvoľnenou politikou centrálnych bánk a skončili so stratou -1 %. Tretiu nohu dotvárali alternatívne investície, ktoré sekundovali akciám so ziskom takmer 15 %. Sčítané a podčiarknuté – široko diverzifikovaný investor mal v roku 2021 zarobiť 10 % p.a. Aj po odpočítaní inflácie, ktorá na Slovensku predstavovala 5 %, si investori nielen ochránili kapitál, ale ho aj rozšírili.

Čo ovplyvní trhy v roku 2022

- Menová politika šliapne na „inflačnú brzdu“

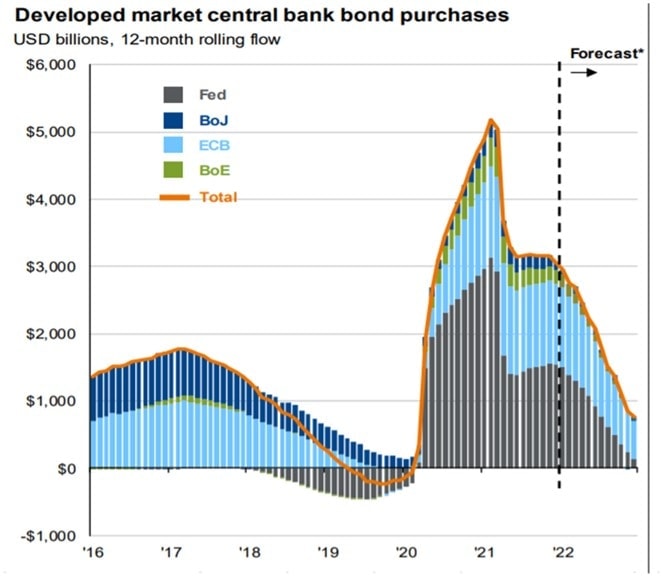

Hlavnou udalosťou bude normalizácia menovej politiky. Znamená to, že centrálne banky po dvoch rokoch od vypuknutia pandémie končia so stimulačnými balíčkami a znižujú objemy nakupovaných štátnych dlhopisov. Inak povedané – znižuje sa tlačenie peňazí. Centrálne banky vyhlásili otvorený boj s rastúcou infláciou, ktorú budú brzdiť spomínaným vypnutím nákupov štátnych dlhopisov a v USA sa dokonca dočkáme aj rastu úrokových sadzieb.

Pokles stimulov centrálnych bánk

Zdroj: JP Morgan

- Inflácia by mala poklesnúť v druhej polovici roka

Inflácia atakovala maximá za niekoľko desiatok rokov, a to v Európe aj v USA. Značná časť bola hnaná narušenými dodávateľskými reťazcami, ktoré sa neobnovili počas roka a viac či menej zužovali podnikateľské subjekty. To sa premietalo do cien vstupných komodít alebo výrobných surovín a rástli náklady. Firmy ich následne premietali do cien finálnych tovarov a služieb, čo sa prejavilo na už spomínanej inflácii. Je ale pravdepodobné, že hlavnú časť rastu cien komodít a vstupných nákladov už máme za sebou. Chystané opatrenia centrálnych bánk budú rovnako brzdiť dopytovú stranu ekonomiky, čo by sa malo prejaviť spomalením ekonomiky, no na druhej strane sa inflácia začne dostávať viac k dvojpercentnému cieľu centrálnej banky.

Pomôže aj štatistika

Mal by sa vytratiť bázický efekt, pretože pri zisťovaní inflácie sa porovnáva január roka 2022 s januárom roka 2021. Ak sa však prenesieme do druhej polovice roka 2022 a budú sa porovnávať ceny s rokom 2021 – kedy už boli vysoké – zistíme, že ich medziročná zmena nebude taká dramatická. Prirodzene za predpokladu, že by komodity ďalej rapídne nerástli. Tento bázický efekt sám o sebe pomôže zraziť infláciu k dvom percentám, a to bez toho, že by mal na tom ktosi svoj podiel.

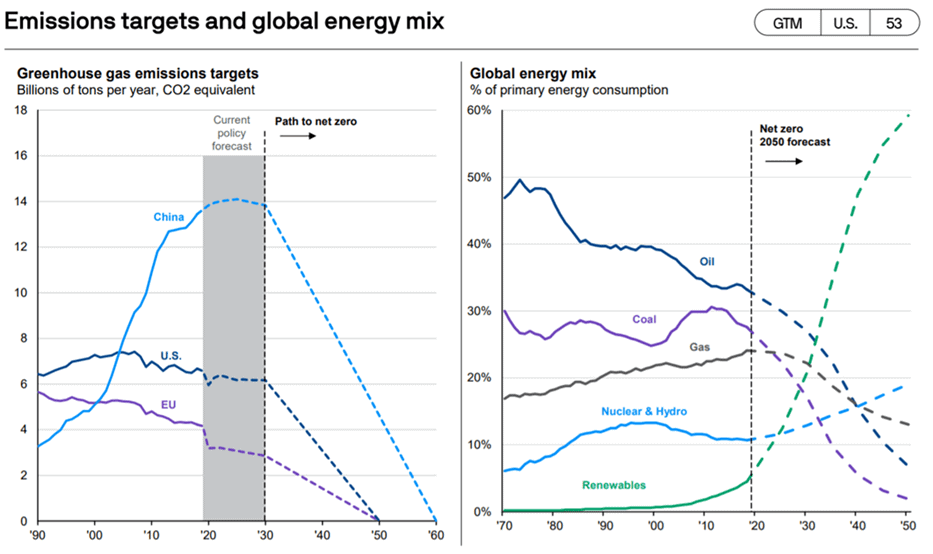

- Bude pokračovať zelená transformácia

Nová vláda v Bielom dome spolu s Európskou úniou razí jasnú cestu smerom k zelenšej planéte. Bidenova administratíva už schválila kolosálne fiškálne stimuly smerom k infraštruktúrnym projektom a rozvoju zelených energií. V tomto smere nezaháľa ani EÚ so svojím Green Dealom a programom Next Generation. ESG investície zažívajú nepochybne rastúci trend.

Zmena energetického mixu a tlak na dekarbonizáciu

Zdroj: JP Morgan

Zdroj: JP Morgan

- Čína a jej problémy

Čínska komunistická strana v roku 2021 zavádzala nové regulácie v rámci podnikateľského prostredia či obchodovateľnosti niektorých akcií na amerických burzách. Tieto tendencie strašia investorov, pretože nevieme, aké rozsiahle budú zásahy a čoho všetkého sa dotknú. Rovnako tak môžeme zdôrazniť geopolitické hry a obchodné vojny. Netreba zabúdať ani na problémy realitného giganta Evergrande.

- Stane sa Covid-19 endemickým?

Je možné, že variant omikron prinesie prielom v boji s pandémiou, pretože sa ním síce nakazí väčšia časť populácie, ale v kombinácii s vakcínou pomôže vytvoriť dostatok protilátok proti iným variantom. Už teraz sa ukazuje, že po prekonaní omikronu má pacient lepšiu rezistenciu voči delte, ktorá nebola síce taká nákazlivá, ale mala vyššiu úmrtnosť. Dúfajme, že rok 2022 bude koncom pandémie a vírus sa stane plne endemickým a opatrenia vlád sa uvoľnia.

- Metaverse

Internet 3.0 alebo Metaverse je jednou z technologických a inovačných otázok nielen budúceho roka, ale najbližšieho desaťročia. Rozšíri sa Metaverse medzi širokú populáciu? Prinesie prielom v podnikaní, pracovnom živote a digitálnej zábave? Vnesie zmenu do našich životov a bude stierať hranicu medzi fyzickým a digitálnym? To sú všetko otázky, ktoré budú formovať budúci potenciál tohto rýchlo sa rozvíjajúceho digitálneho vesmíru.

Aktíva v roku 2022

- Akcie

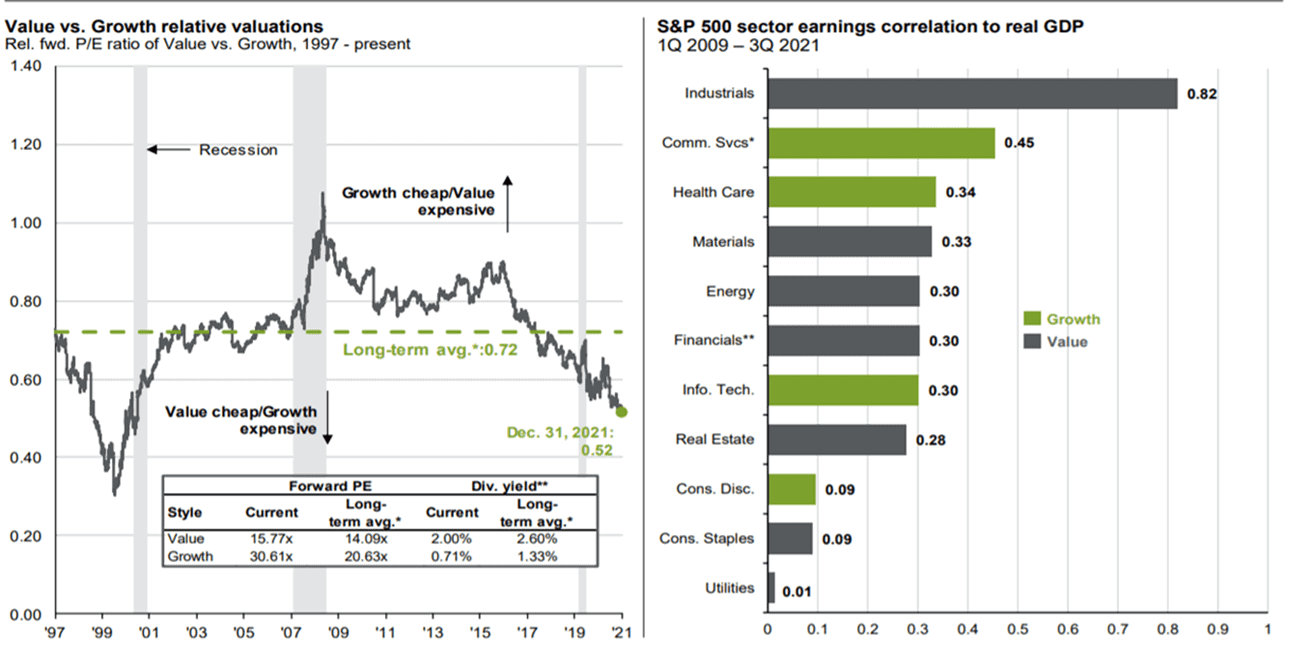

Akcie majú za sebou nadpriemerné dva roky. To ale neznamená, že to platí rovnako pre všetky sektory a regióny. Valuácie hlavne amerických akcií sa dostávajú vysoko nad dlhodobý priemer a čoraz viac sa skloňujú s prívlastkami ako prekúpené, prepálené či nadhodnotené. Z valuácií sa možno domnievať, že americké spoločnosti môžu v najbližšom roku rásť pomalšie ako zvyšok sveta. Na druhej strane, ide o veľké firmy, ktoré budú určovať budúci pokrok ľudstva v ďalších desaťročiach, a preto ich treba mať v portfóliu dlhodobo. Je ale pravdou, že je možno načase zrealizovať časť ziskov a byť pripravený aj na prípadné korekcie. V prípade amerických akcií z toho vychádzajú lepšie hodnotové sektory ako tie rastové. Ich ocenenie by sme mohli nazvať ako „férové“. Bankovníctvo, priemysel, materiály či cyklické tovary by mali rásť aj v čase rastúcich sadzieb. Naopak, technológie či IT môžu zaostať aj v kontexte extréme úspešných posledných dvoch rokov.

Hodnotové akcie s väčším priestorom ako rastové

Zdroj: JP Morgan

Zdroj: JP Morgan

- Dlhopisy

Politika centrálnych bánk poslala výnosy blízko k nule. V spojení s infláciou na úrovni piatich percent sa reálny výnos dlhopisových riešení preklápa do záporných čísel. Investori sú tak nútení hľadať výnosy v iných triedach aktív. To ale neznamená, že všetky dlhopisy sú zlé a zrelé na predaj. Vidíme stále priestor na inflačné dlhopisy aspoň v prvej polovici roka a dlhopisy s plávajúcim kupónom. Svoju úlohu tiež môžu splniť aj korporátne dlhopisy s vyšším kupónom. Tu si však treba dať pozor na emitenta. Na druhej strane, dlhopisová zložka pomáha diverzifikovať riziko, a preto sa jej nie je dobré zbaviť ani v roku 2022. Len ju zmenšiť a správne reinvestovať.

- Alternatívy

Do alternatív radíme private equity, komodity, nehnuteľnosti, kryptomeny či investície do infraštruktúry. Tieto zložky veľmi dobre fungovali v roku 2021 a myslíme si, že sa im bude dariť aj v roku 2022. Práve časť dlhopisových investorov sa presúva buď do akcií, alebo alternatívnych investícií. Z oboch svetov sa snažíme vyhľadávať tie najlepšie príležitosti. Či už sú to realitné fondy, jedinečné private equity riešenia alebo kryptomenové ETF. Taktiež komplexné stratégie obsahujúce všetky alternatívne triedy investícií.

Riziká pre rok 2022

- Nové varianty Covidu

Možnosť mutácie vírusu, ktorý sa ukáže nielen ako vysoko nákazlivý, ale bude sprevádzaný aj vysokou smrtnosťou. Opäť bude v hre preťaženie zdravotníckych zariadení a vakcinácia sa bude musieť modifikovať.

- Tlak na centrálne banky cez rastúcu infláciu

Inflácia bude ťahaná dopytom a rastom miezd. Napriek snahe centrálnych bánk o zabrzdenie inflácie bude pokračovať v raste. Nebude už akcelerovaná takým výrazným rastom cien komodít, ale, naopak, mzdovou špirálou. Centrálna banka tak bude nútená zvyšovať agresívnejšie, čo bude mať negatívny vplyv na vývoj cien aktív.

- Čína a geopolitika

Čína je ekonomickým hegemónom v ázijskom regióne. Tento rok sa prepracovala na ekonomiku s najväčším HDP a predbehla aj Spojené štáty. Jej stredná trieda postupne bohatne. Čína má však svoje špecifiká a komunistické vedenie krajiny si uvedomuje rastúcu ekonomickú aj geopolitickú významnosť. Nie je preto žiadnou novinkou, že Čína má pomerne komplikované vzťahy s niektorými okolitými krajinami. Prípadná eskalácia týchto sporov by mohla mať negatívne dopady na vývoj cien finančných aktív.

- Európske voľby

Vo viacerých európskych štátoch prebehnú v roku 2022 voľby. Tie svojím výsledkom môžu vo väčšej či menšej miere zatriasť cenami finančných aktív. V prípade zachovania statusu quo budú trhy reagovať len minimálne. Naproti tomu, radikalizácia nejakej z kľúčových ekonomík EÚ a nástup populistov alebo odporcov únie by mohol trhy vystrašiť.

- Čierna labuť

Za čiernu labuť sú označované udalosti, ktoré sa nedali vôbec predpovedať. Či už prírodné katastrofy, výskyt vírusu alebo vojenský konflikt. Za čiernu labuť by sme mohli označiť aj prípadný black out elektrickej siete, alebo rozsiahly výpadok internetu. Väčšina z týchto vecí je pre nás nepredstaviteľných alebo až nemožných, no z času na čas prídu nečakane a trhy na ne budú reagovať.